IPO折戟,曲线上市。

作者 |笔锋来源 |投资家(ID:touzijias)

IPO折戟,曲线上市。

近日,一则股权收购公告,在汽车圈掀起涟漪。

曾脱胎于二汽(东风集团),有着56年历史的老牌国企东实股份(东实汽车科技集团股份有限公司),在IPO折戟仅一年后,选择以另一种姿态重回聚光灯下——被天汽模(天津汽车模具股份有限公司)拟以超10亿元收购其50%股权。

目前,该次交易还尚处于筹划阶段。交易一旦完成,这家曾被深交所拷问“独立性”的企业,将以“控股子公司”的身份曲线登陆A股。

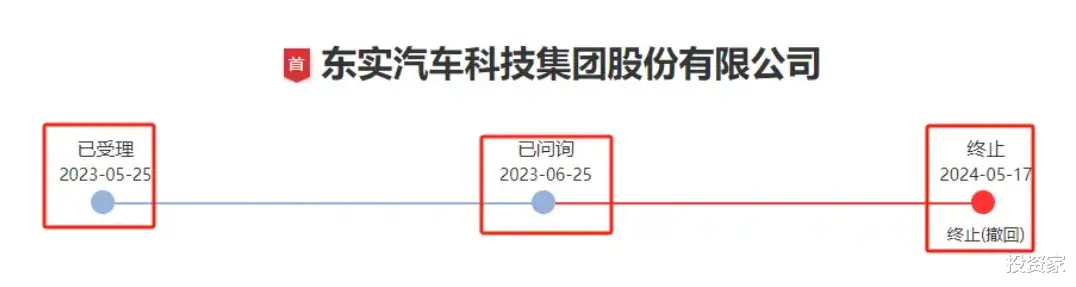

从2023年5月IPO申报受理,到2024年5月黯然撤单,一年前还高举“深交所主板上市”大旗的东实股份,如今摇身一变,突然“屈身”成为他人囊中之物。

当IPO的大门关上,这家从“二汽”厂办大集体走出的企业,历经6年改制、3轮上市辅导,终究没能挣脱“客户依赖度超60%”的枷锁,最终不得不以“控股子公司”的新身份,开启市场化生存的二次创业。

一

这场“卖身”的戏剧性,在于身份的反转。

买方是2010年便登陆深交所的民营汽车模具龙头,如今市值不足60亿元,账上货币资金不到9亿元。

卖方则是有着56年历史、曾背靠东风集团的老牌国企,2023年冲刺IPO时曾以17.98亿元募资额勾勒出72亿元估值,如今却在撤回上市材料仅一年后,不得不以“被控股”的姿态,投身民企麾下。

翻开东实股份的履历,满满的都是“国企烙印”,“东风系”三个字像一条红线贯穿始终。其前身为1969年随二汽建厂诞生的配套车间,2017年才完成从“东风实业”到“东实股份”的公司制改革,作为厂办大集体企业,它骨子里仍带着国企附属厂的深深烙印。直到2022年,前五大客户中东风公司、神龙汽车、东风本田清一色挂着“东风”字头,东风系客户贡献了公司超过60%的营收,东风公司更是以一己之力占据了近一半的销售额。

这样的企业结构,在注册制审核中注定举步维艰。

2023年5月,它高调冲击深市主板,募资额高达17.98亿元,对应估值飙至72亿元。然而,短短一年后,它却主动撤单。

深交所的两轮问询,直指其要害。

招股书显示,2020—2022年,东实股份对“东风系”客户的销售收入占比,从65.24%降至47.14%,看似逐年“脱敏”有所改善,实则仍是难以撼动的第一大主顾,合计贡献近70%营收。

更关键的是,东实股份的前身是东风汽车集团的厂办企业,2017年改制后,人员、技术、订单仍与其深度绑定。当被问及是否具备独立开拓外部客户的能力时,公司只能列举长城、比亚迪等寥寥几家合作案例,且合作规模远不及东风系零头。

独立性存疑之外,行业冲击更是雪上加霜。新能源车企的崛起,让传统燃油车零部件厂商面临“生死劫”。东实股份的主营产品车身、底盘及动力系统零部件,正属于被电动化替代的“重灾区”。

拖了大半年,东实股份主动撤单,无疑是对自身问题的默认。曾经仰仗体系优势的国企供应商,在市场化浪潮中,不得不向更早适应丛林法则的民企低头。

东实股份,显然没走出这条“去依附化”的道路。

二

尽管东实股份因客户高度依赖“东风系”及营收连年下滑等问题折戟IPO,但其在汽车轻量化、集成化领域的技术积累和产业链协同潜力,仍让天汽模嗅到了“抄底”机会。

作为汽车模具龙头,天汽模与东实股份同属汽车产业链,后者长期从天汽模采购工装设备,双方早已形成上下游绑定。

若交易完成,天汽模不仅能通过控股东实股份,进一步渗透东风系供应链,还能整合其轻量化零部件产能,应对新能源车企对模具及工艺装备的迭代需求,以维持竞争力。

但真正让天汽模咬牙加注的,是东实股份身上尚未兑现的估值红利。东实股份虽IPO失败,却因经历上市辅导而具备“合规溢价”。东实股份2023年前三季度净利润回升至2.15亿元,也为其估值提供了短期支撑。

尽管其估值从2021年的21.78亿元飙升至IPO时的72亿元,存在明显泡沫,但天汽模或许认为,东实股份仍存套利空间,能抵消估值虚高风险,只要能将东实的量产能力嫁接到自己客户群,就可能催生出新的资本故事。

当然,赌桌上的风险从未消失。天汽模账上货币资金仅8.93亿元,即便按2021年估值收购50%股权也需超10亿元,资金缺口可能迫使公司举债,进一步推高其资产负债率。

更关键的是,东实股份的“东风依赖症”未解,而东风自身部分车型已宣布将全面停售燃油车,若新能源替代加速,东实股份的传统技术优势可能迅速贬值。

天汽模看似在押注行业过渡期红利,实则需面对技术路线突变、客户订单萎缩及并购后整合的多重不确定性。

东实股份的技术壁垒、客户资源与转型潜力,构成了天汽模无法忽视的战略价值。尽管独立性缺陷短期内难以根除,但通过资本整合与业务协同,天汽模或许能将这块“烫手山芋”转化为撬动新能源汽车零部件市场的杠杆。

毕竟,在资本市场与产业变革的交叉路口,每一次冒险,都可能孕育着下一次跃迁的契机。而眼下这场博弈的胜负,或许要等到新能源浪潮真正退去时,才能揭晓。

三

东实股份的“卖身”,不过是2025年并购热潮的冰山一角。

过去一年,随着IPO趋严,437家IPO撤单企业,如潮水般涌入并购市场,从半导体到光伏,从新能源材料到高端制造,形成了一场“撤退潮”与“抄底热”并行的奇观。

创投机构,急于从IPO堰塞湖中抽身,而上市公司则争相“捡漏”IPO撤单企业,借机低价收割技术、产能与市场份额,试图在行业洗牌中抢占先机。

半导体领域,曾估值百亿的奥拉半导体,因业绩波动被双成药业“跨界”收入囊中;光伏巨头通威股份斥资50亿元吞下润阳股份,试图整合上游硅料产能;就连曾冲刺科创板的映日科技,也在专利纠纷缠身时被呈和科技以18亿元“接盘”。

这些企业有IPO辅导“镀金”,省去了尽调成本,经过券商、律所、会计师事务所的层层把关,财务合规性远高于普通并购标的。但需注意,合规不等于优质,撤单问题并不会因一纸并购协议,自动消失。更有不少拟IPO企业在中介机构推动下拉高估值,寄希望于上市后套现,但并购方更看重企业的实际盈利能力和协同效应,对“故事估值”免疫。

东实股份的命运之所以典型,恰因其折射了这场并购潮的普遍逻辑。

当新能源车企自建供应链、传统燃油车零部件厂商集体承压时,天汽模看似冒险的收购,实则是押注行业过渡期的“夹缝红利”。尽管东实股份的客户集中度高达69.18%,但其与采埃孚、康明斯的合资技术仍具稀缺性,而经历上市辅导后整改的财务体系,也让天汽模省去了尽调成本。

但放眼整个市场,比东实股份更激进的案例比比皆是。硅宝科技以4.83亿元“抄底”负债率超80%的嘉好股份,只因后者手握光伏胶膜核心技术;至纯科技耗时5年盯上威顿晶磷,即便标的净利润波动超30%仍坚持收购,背后是对半导体材料国产化的焦虑。

在这些交易中,买方既想“捡漏”,又怕踩雷的矛盾心态,暴露无遗。

然而,当资本狂热褪去,真正的考验才刚开始。毕竟,许多标的的估值,早已脱离基本面。东实股份IPO时估值72亿元,但其2022年营收下滑4.3%,净利润不足2亿元。奥拉半导体估值百亿,但毛利率仅15%,远低于行业均值。

当卖方抱着IPO定价的幻想不放,买方却以“风险折价”砍价时,大量交易卡在谈判僵局中,最终催生出对赌协议、分期付款等权宜之计。这类资本驱动的“仓促联姻”,往往为日后整合埋下隐患。

真正的赢家,或许不是那些急于“抄底”的上市公司,而是能在估值泡沫中精准识别技术价值、在整合阵痛中重构产业链的长期主义者。

东实股份“卖身”寻求被并购,或许不是最坏的选择,但对天汽模而言,这场收购绝不是终点,若整合顺利,它能借东实的产能绑定东风系;若失败,则可能被巨额现金支出和业务协同难题拖垮。

资本永不眠,但适者才能生存。