自由现金流ETF,是近期ETF市场最大的亮点。

01

规模变化来看,最近一段时间,最早上市的两只自由现金流ETF,净流入的资金非常多。

统计了一下,

在2月27日,两只自由现金流ETF的规模为21亿左右,当前的规模已经超过了68亿,仅用了两个月的时间,净增规模就超过了47亿,翻了2.6倍。

这个增速非常快,说明看好的人很多。

值得一提的是,两只自由现金流跟踪的指数分别由国外的富时指数公司和国内的国证指数公司发布。

最近,跟踪大名鼎鼎的——中证指数公司的自由现金流ETF也终于开始发售,其中招商中证全指自由现金流ETF(扩位简称:全指现金流ETF,认购代码:563773)呼声很大。

果然基民都是有记忆的,对于招商基金旗下中证红利ETF(515080)上市以来的优秀的持有体验,有口皆碑。

02

自由现金流ETF为何这么受欢迎呢?

从类型上来看,与红利策略类似,自由现金流也是smart beta策略,是通过自由现金流因子选股,优势非常突出。

首先,直抵投资的本质。

自由现金流指标,最初由美国西北大学拉巴波特、哈佛大学詹森等学者提出的一个概念,经过20多年发展后,目前已得到投资者的广泛认同,是评估企业价值的重要指标。

相对于利润指标来说,自由现金流更加直抵投资的本质,因为企业的价值是自由现金流的折现,企业创造的现金流越多,那么投资价值就越高。

自由现金流是企业在支付所有运营费用、税款和必要的资本性支出后,最后可以自由支配的现金,代表企业“赚到且能自由支配的钱”,它可以用来分红、回购股票、偿还债务,或进行新的投资。

一般来说,

能够持续产生现金流的公司,说明它不仅能赚钱,且能将盈利转化为实实在在的现金,赚到的是“真金白银”,而不是账面利润,说明是一家优秀的企业,也更有能力通过分红去回馈股东,抵御风险能力也更强。

其次,长期表现非常优异。

也就是说,自由现金流这个指标,能更清晰的反映企业的经营情况,通过现金流筛选出来的个股,一般质地都比较优异,不仅商业模式较好,而且过往的历史表现也很好。

选了几只自由现金流多的企业,比如五粮液、盐湖股份、中国动力、美的集团和陕西煤业,它们分布在不同的行业,不过企业经营都很稳,每年都能创造大量的现金流。

毫无疑问,这5家企业是大牛股。自从上市以来,考虑分红再投,五粮液的收益率超过了45倍,盐湖股份的收益也是超过了11倍,收益率非常的高。

在美股,高现金流企业也有很好的表现。

比如,自上市以来,亚马逊的涨幅超过了1929倍,微软的回报更是超过了6512倍,苹果的回报则超过了1881倍,收益率都是非常惊人的。

相对营收、利润等指标来说,自由现金流更直抵投资的本质,更能反映出企业经营的情况,通过该指标能筛选出质地优质的企业,它们大多属于长跑型的大牛股。

03

我们都知道,商业世界充满了太多不确定,过去现金流充裕的企业,未来不一定能持续下去,因此个股的投资难度较大,风险是比较大的。

对个人投资者来说,可以借助指数基金,通过投资一揽子高现金流的企业,来分散单只个股的风险,这样相对省心一些,比如开头介绍的全指现金流ETF(认购代码:563773)。

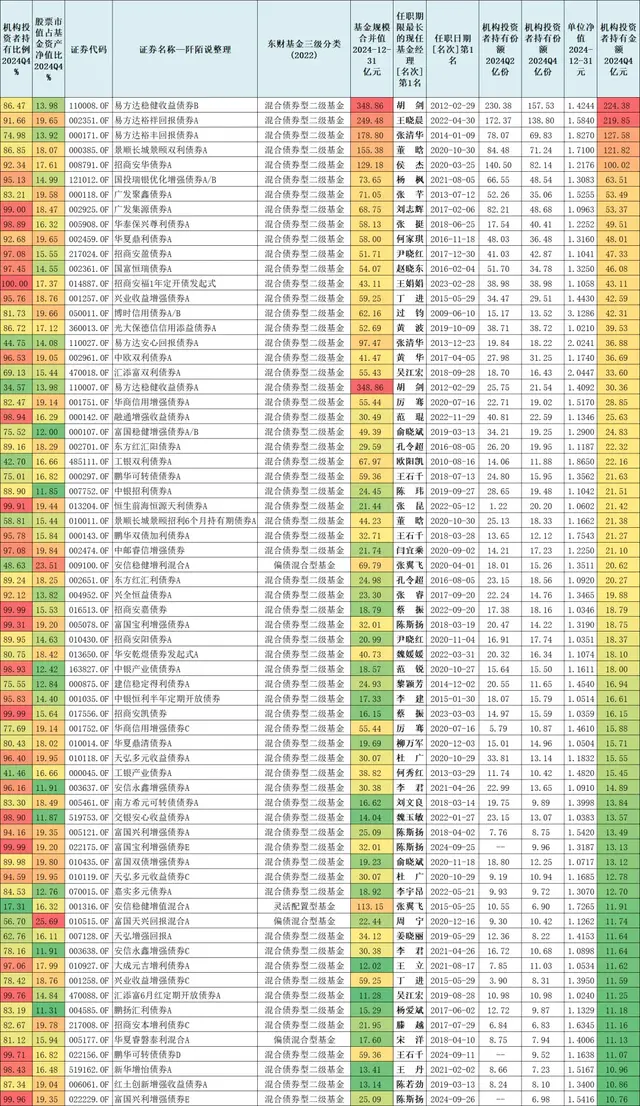

基金跟踪的是中证现金流指数,所精选的是在中证全指样本中选取100 只自由现金流率较高的个股,在更全面的空间下选出现金流创造能力较强公司。

个股选择上,中证现金流指数的标准很严格,以“自由现金流率”为核心指标,剔除金融地产行业,并设置连续五年经营活动现金流为正的门槛,引入盈利质量因子,确保成分股兼具财务健康度与盈利持续性。

尤其“自由现金流率”是自由现金流与企业价值的比值,可视作一个估值因子,选入的都是相对高现金流、低估值的股票,在长期持有中,能有效规避高位接盘和过大的波动。

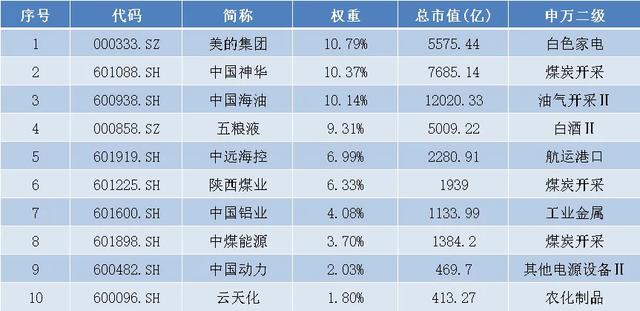

从最终入选的成分股来看,指数集结了100家现金流“印钞机”,比如美的集团、中国神华、中国海油、五粮液、陕西煤业等,这些都是各自细分领域的龙头,也是非常知名的“现金奶牛”,每年都能创造大量的现金流。

行业分布上,中证现金流指数覆盖的行业较多,既有低估值的传统行业,比如煤炭(21.7%)、石油石化(11.3%)、交通运输(11.1%)等;也有偏向成长的新兴行业,医药生物(4.3%)、电力设备(3.3%)等。

这种“传统+ 成长”的行业分布,属于典型的“杠铃策略”,能同时兼顾价值和成长,在保持低波动的同时,又能捕捉新兴产业的增长潜力,能很好的应对市场风格的变化。

因为覆盖的成分股比较优异,中证现金流指数有着很好的表现,基期以来的收益率超过了331%,年化收益率超过了14%,远高于同期沪深300的收益。

如果考虑分红复投,中证现金流(全收益)指数的表现还要更优异,基期以来的年化收益超过了18.91%。

此外,从长期趋势来看,虽然中间也会出现不少波动,但中证现金流指数保持了向上的走势,在不断的新高中,有着相对较高的确定性。

这么来看,

锚定现金流策略的中证现金流指数,精选出来的基本都是基本面优异的企业,有着充裕的现金流,企业在面对市场变化时有更强的应对能力,也能更好的穿越周期,长期回报是非常惊人的,可以作为底仓配置。

从估值角度来看,目前中证现金流指数的股息率为4.72%,明显高于沪深300(3.58%)、中证全指(2.60%)等指数,具有相对较高投资价值。

想投中证现金流指数,可以考虑全指现金流ETF(563770),管理费+托管费仅为0.2%,均为市场最低费率水平,每年能帮我们节省不少的费用;并且设置了月月评估分红,有望每月为我们提供“现金流”。

投资有风险,入市需谨慎!