前两天,我发文说“减仓了黄金”。

主要原因不是不看好黄金(相反,我是长期看好黄金的,尤其是看好美联储开启大降息后的黄金涨幅)。

之所以还是做了减仓黄金的操作,是因为短期实在是涨太多,偏离既定的仓位占比,拉高了我持仓组合的整体风险。

因此,有必要做一次“动态再平衡”。

然后,就有人问我:再平衡的频率是不是太高了?不是说一年一次吗?

投资中,我一直认为把握“模糊的正确”更重要。

很多东西不用过于“程式化”。

就拿“定投”来说,相信大家最常听到的定投频次就是“月定投”,但是,关注我比较久的朋友应该知道,但凡我设置定投,那都是“日定投”。

包括最近,还有人问题:持有几只基金比较合适?

我看到的一些机构投教内容说是10只左右,既做了分散,也便于跟踪管理。

但是,我想说,看自己的能力和精力——我认识的投资高手中,有专注做好1只的,也有买上百只的。

所以,很多“程式化”的数字,比如“月度”定投,比如配置“10只”,比如“年度”再平衡,可能都只是为了让小白投资们好记住,便于操作罢了。

当在这个市场摸爬滚打多年后,人会意识到,很多事情还是重在“把握模糊的正确”。

在管理基金组合这件事情上,这个“模糊的正确”就是:一定要有意识去做“动态再平衡”。

什么是“动态再平衡”?简单说:当市场行情运行一段时间后,尤其是某些资产价格短期大幅变动后,通过加减仓操作,让基金组合中的各类资产or各个基金,回到初始设定区间。

主要目的是让整个基金组合的风险水平,回到既定的可接受的范围,也就是说,通过“高卖+低买”,对组合持仓进行动态再平衡。

就拿今年大类资产价格变化来举例:

我的基金组合构建大体遵循“永久组合”构建方式,即:股、债、金、货币,4大类资产均衡分散配置。每一类占比25%左右,目的是,即使出现最坏的情况,也没有哪类资产的波动会对整个组合造成毁灭性的冲击。

化繁为简,为了给大家说明情况,我把我去年末的持仓简化成如下:

去年末到现在,差不多4个月时间:资产变化最大的要数黄金和美股!

黄金基金今年涨幅约29%!

纳指100指数基金今年大跌12%。

经过今年Q1剧烈波动后,目前,各资产占比为:

纳指基金的仓位占比向下偏离近4%,黄金基金占比向上偏离近6%!

也是时候做动态再平衡了~

所以,今年来,我最主要的操作就是:减仓黄金基金,逢跌补仓美股基金。

这些操作在之前的文章中也给大家及时分享过:

美股基金:每跌5%加仓一笔。黄金基金:减仓约2/5,剩下3/5长期持有。趁近期做“动态再平衡”之际,我也审视了一遍其他类别的持仓基金。

目前准备做2类基金的调仓:

美债基金:之前因为额度充足才买的某只基金,近期复盘后,发现业绩不及预期。外加QDII基金的额度都逐步放开,考虑换一只美债基金。国内长债基金:之前给大家安利过一只7-10年的政策性金融债,最近发现了一只成立时间更久,规模更大,长期业绩更好的“广发中债7-10年国开债指数C(003377)”。 政金债 VS 国开债

政金债 VS 国开债之前我安利过的“7-10年政策性金融债”VS这次新选的“7-10年国开债”,有何区别?

首先,按照“信用风险等级”,通常把债券分为“利率债”和“信用债”。

其次,“利率债”按照“发行主体”能再分为2类:

① 政府债券:国债(中央政府发行)、地方债(地方政府发行)

② 金融债券:由3家政策性金融机构“国家开发银行、中国农业发展银行、中国进出口银行”发行的债券,统称为“政策性金融债”;其中,仅由“国家开发银行”发行的债券叫做“国开债”。

一张图理解“利率债”细分:

也就是说,“国开债”是包含在“政金债”以内的,是政金债中流动性最强的品种,信用评级很高。

“广发中债7-10年国开债”有何额外优势?我看了一下,跟踪中债7-10年国开债指数的产品有5中,其中,跟踪“中债7-10年国开行债券财富(总值)指数”的基金2只,跟踪“中债7-10年国开行债券全价(总值)指数”的有3只。

从收益的角度来看,因为财富指数包含了债券的利息收入,而全价指数仅反映债券的市场价格变化,所以一般情况下,财富(总值)指数的回报会高于全价(总值)指数。从这个角度看,跟踪“中债7-10年国开行债券财富(总值)指数”,相当于设定了一个更高的目标。

广发中债7-10年国开债指数基金跟踪的正是中债7-10年国开行债券财富(总值)指数,并且成立时间最长,规模最大,费率也是按照最低档(管理费率0.15%+托管费率0.05%)来的。

“广发中债7-10年国开债指数”早在2016年9月26日就成立了,截至2025年4月18日,成立以来涨幅42.92%。

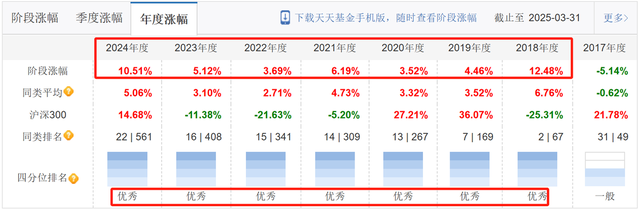

成立以来的8个完整年度中,有7个年份是正收益!

尤其是去年,2024年的涨幅高达10.51%。

而且,广发中债7-10年国开债不仅跟踪误差低,近3年来还能跑赢比较基准(中债7-10年国开债指数)!

还有一点,截至2024年末,广发7-10年国开债就获得了73.05万客户的认可,这也是全市场债券指数基金(剔除同业存单)中持有人户数最多的债券指数产品!放眼整个债券型指数基金领域,广发基金更是凭借超90万户的持有人,位列行业Top。

这时还能买长久期利率债吗?首先,最近的一波风险已经被释放了!

根据我国债市“牛长熊短”规律来看,一旦有下跌,不仅“出坑”速度快,后面大概率会不断创新高。

以“中证综合债”指数为例,近5年有过几次下跌,但都很快反弹并创新高。

目前,长债基金已经经历了年初的下跌,快速修复后依然保持震荡偏强格局~

展望下半年,在川普关税风暴影响下,我国想要刺激内需消费,大概率还是会进一步货币宽松,所以利率债还有上涨的可能。

最后,从“股债配置”或者“永久组合”角度来看,纯债基金,尤其是信用风险极低的利率债基,肯定是具备长期配置价值的。像咱们这些领月薪的打工人,每个月公司到手后,存一笔在债基中,长期来看或许是一个不错的选择。