最近粉丝给小编投稿,说自己因为费用报销的问题跟同事大吵了一架。

大家火气都先小点!费用不报销了?工作不开展了?...给大家4个“锦囊妙计”!

01

费用报销4个锦囊妙计!

锦囊妙计1:填写报销单一定要规范

(1)小写金额与人民币符号之间有空格

要求:小写金额与人民币符号不得有空格,不得连笔,正确写法¥100.00;错误写法:¥100;

(2)大写金额无数字部分没有用零或ⓧ补齐

要求:大写金额无数字部分用零或ⓧ补齐;

(3)报销单上字迹有涂改和勾抹

要求:报销单不得涂改,如有错误,需要重新填写;

(4)大写金额书写有误

要求:金额填写规范,无书写错误;

大写数字示例:零、壹、贰、叁、肆、伍、陆、柒、捌、玖、拾、佰、仟、万

(5)大写金额与小写金额不一致

要求:小写金额与大写金额保持一致;

(6)项目填写不完整,报销部门、报销日期、附件张数有漏填写的

要求:项目要填写完整,报销部门、报销时间、报销项目、附件张数要填写完整。

锦囊妙计2:报销单上负责人签字一定要齐全

要求:费用报销单或差费报销单上报销人、财务负责人、部门负责人均要签字,分公司当地没有财务的,兼职财务人员在财务负责人处签字,部门负责人为分公司经理。

锦囊妙计3:报销凭证一定要齐全

(1)取得收据上没有加盖销售方财务章

要求:收据上要求盖有销售方财务章,没有财务章不得报销;

(2)出差日期和行程不同,报销的手撕非机打车票连号或同一号段报销

要求:出差日期和行程不同,报销的手撕非机打车票不得连号或同一号段报销。

(3)报销的手撕非机打车票上没有国税监制章;或虽有国税监制章,但是没有防伪识别码或水印

要求:手撕非机打车票要印有国税监制章,并且有防伪识别码或水印;

锦囊妙计4:票据粘贴要规范

(1)票据粘贴杂乱无章

要求:票据先分类,再按时间排序,依次粘贴到粘贴单上;小张的票据需要均匀的粘贴,不能厚薄不均,确保单据平整;

(2)票据使用订书机装订、固体胶粘贴

要求:要用胶水粘贴附件;

(3)纸质火车票的日期、票价重要信息,被胶水粘住,无法查看

要求:还在使用纸质火车票报销的,票据上的金额、日期等重要信息不得被胶水粘贴住,要保证票据信息可见可查。

费用报销可是个细心活,大家还是耐点心吧!

02

注意!

今天起,费用发票报销这5大风险要规避!

1、需不需要代扣代缴个税?财务向个人支付款项时,一定要考虑,这笔款需不需要扣缴个税。企业报销的办公用品、餐费、加油费如果与公司的规模、经营情况不匹配,则很有可能被稽查要求补税。比如,江苏某家公司2019年管理费用大幅上涨,税务机关顺藤摸瓜发现,三张大额办公费发票实则是支付给员工的福利费,最终被要求补缴个税3万元、罚款1.5万元。个人在企业报销属于自己的费用,具有福利性质,本质上还是取得与受雇有关的所得,应该按照工资薪金缴纳个税。

《税收征收管理法》第六十九条规定,扣缴义务人应扣未扣,由税务机关对扣缴义务人处应扣未扣款百分之五十以上三倍以下的罚款。对于发票抵薪,财务不仅不能出这样的馊主意,还应该及时告知相关人员这样做的后果,帮助公司降低风险!2、增值税能否抵扣?拿到费用的报销单,财务人员应该考虑增值税能不能抵扣。进项税的抵扣必须同时满足2个条件:

◆取得合法有效的抵扣凭证

◆没有用于免税项目、集体福利等不能抵扣进项税的项目

比如,同样都是机票,进项税能不能抵扣?这就要看机票类型和报销对象。

3、企业所得税能否扣除?

《企业所得税税前扣除凭证管理办法》规定可税前扣除的合法凭证,不仅限于常用的发票,还有财政票据、完税凭证、收款凭证、分割单等。有一些费用虽然按照会计相关管理规定可予以报销,但所得税上不能税前扣除,应该主动做调增。例如,铁路电子客票丢失后,企业所得税存在不能扣除的风险。

4、是否存在会计和税法的差异很多人把会计处理和税法混为一谈,最典型的一个例子是,税法上规定500万元以下固定资产可以一次性税前扣除,很多人在会计处理上就一次性提折旧计入费用,固定资产的净值也变成了0。这种做法是错误的,会导致会计信息的失真。对于会计和税法的差异,应该通过“递延所得税资产” “递延所得税负债”等科目入账、5、公款私用、恶意报销的风险个人消费在公司报销、或者串通第三方故意抬高价格来恶意报销、公款私用,对于国企、私企都是危害特别大的一种情形。企业可以通过以下几种方法来规避这一风险:

1、制定预算,以预算制度来约束费用的报销。

2、报销费用不能仅依据发票,同时还要有大额采购申请、验收单、合同、入库单等原始单据。

3、应该索取发票清单。

4、设定专人采购、专人审核、定期采购

5、采用公户支付,可以使用支付宝、微信等便捷支付的方法。

03

这14种费用发票

不能报销!收到一律退回!

一、没有交易,完全虚开的发票,不能入账!退回!

这种发票入账了,属于编造虚假计税依据,不仅会被税务机关罚款,还涉嫌犯罪。

二、都2025年了,发票还没有纳税人识别号?收到这种发票不能入账!退回!

根据国税局2017年16号公告,自2017年7月1日起,增值税普通发票没有纳税人识别号或统一社会信用代码的,是不符合规定的发票,不得作为税收凭证。

三、发票项目名称是食品等笼统的名称,没有具体明细的,不能入账!退回!

现在入账费用的发票,只开食品,或者办公用品之类的笼统的品名已经不能过税务的关了,要附清单,不然就是商品本身的名字。

有些企业不管发生什么费用都开成办公用品,这样会使企业面临很大的税务稽查风险。

四、发票附带清单是自己用A4纸打印的,不能入账!退回!

收到的增值税专用发票,带有清单,但是清单不是从防伪税控系统开具打印出来的,这种发票属于不符合规定的发票,不能入账。

注意这里说的退回的清单是自制清单,非税控设备中打印的清单不能报销。如果是通过税控系统开具,但是是由A4打印的,可以入账。

提示:同纸质增值税专用发票一样,增值税电子专用发票也能开具销货清单。

五、发票备注栏填写项目不全的发票,不能入账!退回!

符合条件但未按规定填写备注栏信息的增值税发票,将不能作为有效税收凭证哦!必须退回重开!

六、发票上盖了公章、财务章等,不能入账!退回!

发票上只能盖发票专用章,如果收到加盖了公章、法人章、财务章、合同章等的发票,不能入账,必须退回。

提醒:通过增值税电子发票公共服务平台开具的增值税电子普通发票、增值税电子专用发票,采用电子签名代替发票专用章;通过公共服务平台(优化版)开具的增值税电子普通发票是电子签章。

七、发票上盖了圆形的发票专用章,不能入账!退回!

国税局关于发票专用章式样有关问题的公告中规定,发票专用章的形状为椭圆形,长轴为40mm、短轴为30mm、边宽1mm,印色为红色。所以圆形的发票专用章是不符合规定的,盖有这种章的发票,也是不合规的发票,不能入账!

八、代开的专用发票没有盖本公司的发票专用章,不能入账!退回!

代开专用发票,只需要加盖本单位的发票专用章,不需要再盖税务机关代开发票专用章。

代开普通发票,加盖税务机关代开发票专用章。

九、印有旧版发票监制章的发票,不能入账!退回!

注意:新启用的发票监制章,中间刻制“国家税务总局”字样,下环刻制“××省(区、市)税务局”字样。旧版发票监制章,中间刻制“××省(区、市)”字样,下环刻制“国家税务总局监制”字样。

国家税务总局规定:2018年12月31日后旧版监制章的发票不能继续使用。收到这种发票不能作为入账凭证哦~

十、成品油发票商品和服务税收分类编码选择错误的,不能入账!退回!

十一、成品油发票左上角没有“成品油”这三个字的,不能入账!退回!

成品油增值税专用发票、增值税普通发票、增值税电子普通发票左上角打印“成品油”字样,说明发票不是通过增值税发票管理新系统中成品油发票开具模块开具的,不能入账!

注意:增值税卷票没有成品油字样,可以作为正常成品油发票使用。

十二、成品油发票“单位栏”填错的,不能入账!退回!

开具成品油发票时,应遵守发票“单位”栏应选择“吨”或“升”。否则为不符合规定的发票,不能作为入账凭证。

十三、成品油发票“数量”填错的,不能入账!退回!

成品油发票,蓝字发票的“数量”栏为必填项且不为“0”。否则不能作为入账凭证,任何单位和个人有权拒收。

十四、适用税率选择错误的,不能入账!退回!

比如某公司兼营业务,既卖商品又提供服务,会计手抖选错税率。发票税率开错就是不合格发票,不能入账,也不能作为扣税凭证。

04

2025年发票新规!

发票必须这样盖章才能报销!

一、纸质版发票和普通电子版发票盖章区分

1、所有的纸质版发票均需要盖章

2、电子发票是否加盖发票专用章,以发票右下角是否出现“销售方(章)”的字眼为准,有则需加盖,无则无需加盖发票专用章。

例如:右下角有销售方(章)字样:

右下角无销售方(章)字样:

二、数电发票和普通电子版发票盖章区分

(一)数电发票和增值税电子专用发票不需要盖章。

数电票:

增值税电子专用发票:

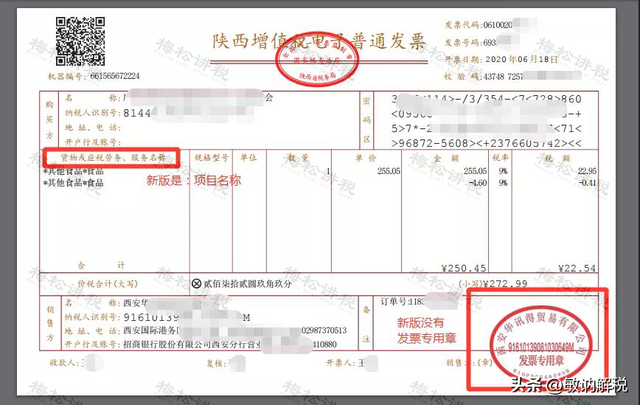

(二)增值税电子普通发票要不要盖章,需要区分情况

1、需要盖章的:

(1)右下角有销售方(章)的字样

(2)开票品名栏是“货物或者应税劳务、服务名称”

2、不需要盖章的

(1)右下角无销售方(章)的字样

(2)开票品名栏是“项目”

注:本文由梅松讲税出品。梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括:文章、课程、图片、图书等。