“924”行情至今,A股主要宽基的估值普遍上涨30%以上,估值水位也纷纷来到历史50%分位数以上,流动性及风险偏好修复驱动的“拔估值行情”或已经比较充分。

当前A股或处于从流动性拐点向基本面拐点缓慢过度的状态,震荡可能在所难免。

进入12月,A股是否能有一个漂亮的收官,成了大家关注的焦点。

A股一直都有“跨年行情”和“春季躁动”的说法,主要发生在12月至次年3月。

这段时间里A股基本面数据披露较少,处在业绩空窗期,叠加岁末年初往往是重大会议召开的时间窗口,政策预期较强,这样的背景下,容易产生行情。

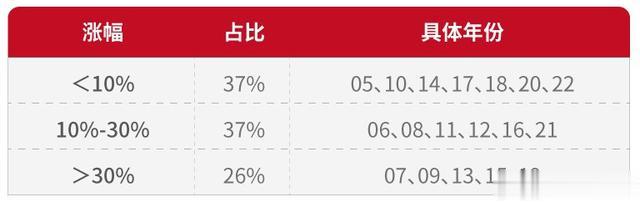

回顾2005年以来A股跨年表现发现,大多数年份出现了跨年行情:

从沪深300涨幅来看,2005年以来历次跨年行情指数最大涨幅均值在23%,其中涨幅最高的是89.6%(2007年)、最小是5.7%(2014年)。

资料来源:Wind、海通证券研究所 注:涨幅以沪深300指数来刻画

那么,今年的跨年行情会如何演绎呢?春季躁动值得期待吗?

广发证券在最新的研报中认为,即将到来的12月份的两大重磅会议——政治局会议(主要定调全年经济形势)和中央经济工作会议(主要定调次年经济工作规划及目标)非常关键。

特别是中央经济工作会议,将制定下一年的官方目标赤字率。

如果官方目标赤字率显著提高,则代表了财政扩张的基调,经济基本面的预期将大为提振。

同时,从以往经验看,PPI大概率会上行(摆脱通缩预期)、A股的ROE也有望显著提升,从而对指数和经济周期类资产形成推动力。

所以,官方目标赤字率可能决定了是否存在“春季躁动”。

目前来看,可能有三种情形:

No.1

第一种情形

官方目标赤字率维持不变(2024年是3.0%)

A股整体获将存在调整风险,市场风格可能将更为保守,可能切换回红利类资产占优。

No.2

第二种情形

官方目标赤字率小幅提升,例如3.5%左右。

那么A股ROE全面回升的概率较低,指数可能维持震荡格局,市场交投仍然较为活跃,行业轮动较快,类似于近期的市场。

No.3

第三种情形

官方目标赤字率显著提升,例如4%左右。

A股有希望迎接新一轮的“跨年行情”,次年的“春季躁动”也值得期待。港股互联网、A股大消费(白酒)、大金融等可能会有较好表现。

基于11月8日全国人大常委会新闻发布会上财政部部长的讲话提及“我国政府还有较大举债空间”, 第一种情形出现的概率或不大。

具体会出现哪种情形,就要静待会议给出答案了(中央经济工作会议召开时间一般是在12月中旬左右)。

跳出短期的涨涨跌跌,从中长期来看,A股或许还有较大的空间。

据Wind数据,2023年国内GDP约为126万亿元,2024年前三季度名义GDP同比增长4%,假定2024年全年同比增幅也为4%,则2024年国内GDP约为131万亿元。

截止11月末,A股总市值约为98.6万亿。

A股总市值占GDP的比重约为75%。

世界银行统计,各国股市总市值占GDP的近5年均值如下:

美国——172%

日本——123%

韩国——105%

印度——97%

全球主要股市平均——114%

假设未来A股总市值能提高到GDP的100%,则总市值至少还需增加33%。即A股整体可能还有33%的上涨空间(不考虑IPO、退市等因素对市值影响,下同),对应的上证指数点位在4323点左右(按照11月29日上证指数收盘点位3326点计算);

假设未来A股总市值能提高到GDP的110%,则A股整体可能还有45%的上涨空间;对应的上证指数点位在4822点左右

……

注:上述A股空间和点位是根据全球主要股市及其所在国GDP的关系进行的测算,并非A股目前真实数据,也并非投资依据或建议。

至于A股何时能达到这个水平、中途会经历什么波折?我们无法预测市场、预言未来,这里主要是给大家投资提供另一种观察角度。

主要参考资料:

广发证券《未来两周关键会议如何指引“跨年行情》,20241201